Introduction

Le 28 mars 2023, la vice-première ministre et ministre des Finances, Chrystia Freeland, a présenté le budget de 2023 qui vise à bâtir une économie plus forte, plus durable et un avenir prospère.

Le budget propose de nouvelles mesures visant notamment à :

- faciliter les transferts intergénérationnels d’entreprises familiales;

- faciliter l’utilisation des fiducies collectives des employés à titre d’option supplémentaire pour la planification de la relève;

- renforcer la règle générale anti-évitement;

- mieux cibler l’impôt minimum de remplacement aux particuliers à revenu élevé;

- investir pour bâtir l’économie propre du Canada;

- rendre la vie plus abordable;

- rendre les soins dentaires accessibles à la population canadienne.

Il propose également un plan budgétaire responsable qui permettra au Canada de maintenir le déficit le plus bas et le ratio de la dette nette au PIB le plus faible du G7.

Voici les grandes lignes du budget 2023.

Mesures relatives aux particuliers

Remboursement pour l’épicerie

Le budget de 2023 propose d’instaurer une augmentation du montant maximal du crédit pour la TPS pour janvier 2023 qui serait connu en tant que le Remboursement pour l’épicerie. Le Remboursement pour l’épicerie serait versé par l’entremise du système du crédit pour la TPS dans les plus brefs délais une fois le projet de loi adopté. Le montant maximal serait :

- 153 $ par adulte;

- 81 $ par enfant;

- 81 $ pour le supplément pour célibataires.

Fiducies collectives des employés

Le budget de 2023 propose de nouvelles règles pour faciliter l’utilisation des fiducies collectives des employés (FCE) pour acquérir et détenir des actions d’une entreprise.

Le gouvernement sollicite les commentaires des intervenants sur la meilleure façon de renforcer les droits des employés et d’améliorer leur participation à la gouvernance des FCE.

Définitions

Une fiducie serait considérée comme une FCE s’il s’agit d’une fiducie résidant au Canada (à l’exclusion des fiducies réputées résidentes) et si elle n’a que deux objectifs. Premièrement, elle détiendrait des actions d’entreprises admissibles au profit des employés bénéficiaires de la fiducie. Deuxièmement, elle effectuerait des paiements aux employés bénéficiaires, lorsque cela est raisonnable, en fonction d’une formule de paiement qui ne pourrait tenir compte que de la durée de service d’un employé, de sa rémunération et du nombre d’heures travaillées. Sinon, tous les bénéficiaires doivent généralement être traités de façon similaire.

Une FCE serait tenue de détenir une participation majoritaire dans une ou plusieurs entreprises admissibles. La totalité, ou presque, des actifs d’une FCE doit être des actions d’entreprises admissibles. Une entreprise admissible devrait remplir certaines conditions, notamment que la totalité, ou presque, de la juste valeur marchande de ses actifs soit attribuable à des actifs utilisés dans une entreprise exploitée activement au Canada. Une FCE ne serait pas autorisée à attribuer des actions d’entreprises admissibles à des bénéficiaires particuliers. Une entreprise admissible ne doit pas exercer ses activités commerciales à titre de partenaire d’une société de personnes.

Gouvernance

Lorsqu’une entreprise existante est vendue à une FCE, les particuliers et les personnes qui leur sont liées qui détenaient des intérêts économiques importants dans l’entreprise existante avant la vente ne seraient pas en mesure de représenter plus de 40 % :

- des fiduciaires de la FCE;

- des administrateurs du conseil d’administration d’une société agissant à titre de fiduciaire de la FCE;

- des administrateurs de toute entreprise admissible de la

Bénéficiaires de la fiducie

Les bénéficiaires de la fiducie doivent être composés exclusivement d’employés admissibles. Les employés admissibles incluraient toutes les personnes employées par une entreprise admissible et toute autre entreprise admissible qu’elle contrôle, à l’exclusion des employés qui détiennent d’importants intérêts économiques ou qui n’ont pas terminé une période de probation d’une durée raisonnable pouvant aller jusqu’à 12 mois.

Les particuliers et les personnes qui leur sont liées qui détiennent, ou détenaient avant la vente à une FCE, un important intérêt économique dans une entreprise admissible de la FCE ne seraient également pas considérés comme des employés admissibles.

Traitement fiscal

Les règles visant les FCE seraient généralement les mêmes que celles visant les autres fiducies personnelles. Le revenu non réparti de la fiducie serait imposé au niveau de la FCE au taux d’imposition marginal supérieur du revenu des particuliers, tandis que le revenu d’une FCE distribué à ses bénéficiaires ne serait pas imposable au niveau de la fiducie, mais au niveau des bénéficiaires. Si la FCE distribue des dividendes reçus d’entreprises admissibles, ces dividendes conserveraient leur caractère lorsqu’ils seraient distribués aux employés bénéficiaires et seraient donc admissibles au crédit d’impôt pour dividendes.

Transfert d’entreprise admissible

Les actions d’une entreprise admissible doivent faire l’objet d’une disposition pour un montant ne dépassant pas la juste valeur marchande en faveur d’une fiducie qui est admissible à titre de FCE immédiatement après la vente ou d’une société détenue à 100 % par la FCE.

Modifications de certaines règles fiscales

Le budget de 2023 prolongerait de cinq à dix ans la réserve pour gains en capital pour les ventes admissibles à une FCE, créerait une exception à la règle actuelle sur les prêts aux actionnaires pour prolonger d’un à 15 ans le délai de remboursement des montants prêtés à une FCE et exempterait la FCE de la règle actuelle de présomption de disposition de 21 ans qui s’applique à certaines fiducies.

Entrée en vigueur

Ces modifications s’appliqueraient à compter du 1er janvier 2024.

Déduction pour dépenses d’outillage des gens de métier

Le budget de 2023 propose de doubler la déduction maximale du revenu d’emploi pour dépenses d’outillage des gens de métier, passant de 500 $ à 1 000 $, à compter de l’année d’imposition 2023.

Régimes enregistrés d’épargne-études

Augmenter les limites de retrait des paiements d’aide aux études

Le budget de 2023 propose de porter de 5 000 $ à 8 000 $ le plafond applicable aux retraits de paiements d’aide aux études (PAE) d’un régime enregistré d’épargne-études (REEE) pour les étudiants à temps plein et de 2 500 $ à 4 000 $ pour les étudiants à temps partiel.

Ces modifications entreraient en vigueur le 28 mars 2023. Les personnes qui ont retiré des PAE avant le 28 mars 2023 pourraient être en mesure de retirer un montant supplémentaire de PAE, sous réserve des nouvelles limites et modalités du régime.

Autoriser les parents divorcés ou séparés à conclure conjointement un contrat de REEE

Le budget de 2023 propose d’autoriser les parents divorcés ou séparés à conclure conjointement un nouveau contrat de REEE pour un ou plusieurs de leurs enfants ou à transférer un REEE existant pour lequel ils sont cosouscripteurs à un autre promoteur.

Cette modification entrerait en vigueur le 28 mars 2023.

Conventions de retraite

En vertu de la Loi de l’impôt sur le revenu, une convention de retraite (CR) est un type de convention parrainée par l’employeur qui permet généralement à un employeur de fournir des prestations de pension supplémentaires à ses employés.

Les employeurs peuvent choisir de préfinancer les prestations de retraite supplémentaires au moyen de cotisations versées à une fiducie établie en vertu d’une CR (fiducie d’une CR). En vertu de la partie XI.3 de la Loi de l’impôt sur le revenu, un impôt remboursable s’applique au taux de 50 % aux cotisations versées à une fiducie d’une CR ainsi qu’au revenu gagné et aux gains réalisés par la fiducie. L’impôt est généralement remboursé au fur et à mesure que les prestations de retraite sont versées par la fiducie d’une CR à l’employé.

Le budget de 2023 propose que les frais ou primes payés aux fins de garantie ou de renouvellement d’une lettre de crédit (ou d’un cautionnement) d’une CR qui est complémentaire à un régime de pension agréé ne soient pas assujettis à l’impôt remboursable.

Ce changement s’appliquerait aux frais ou primes payés à compter du 28 mars 2023.

Le budget de 2023 propose aussi de permettre aux employeurs de demander un remboursement d’impôts remboursables déjà versés relativement aux frais ou primes payés pour des lettres de crédit (ou des cautionnements) par les fiducies d’une CR, en fonction des prestations de retraite qui sont versées à partir des revenus de sociétés de l’employeur aux employés qui touchaient des prestations d’une CR garanties par des lettres de crédit (ou des cautionnements). Les employeurs seraient ainsi admissibles à un remboursement de 50 % des prestations de retraite payées, jusqu’à concurrence du montant de l’impôt remboursable déjà versé.

Ce changement s’appliquerait aux prestations de retraite payées après 2023.

Régimes enregistrés d’épargne-invalidité

Membres de la famille admissibles

Une mesure temporaire permet à un membre de la famille admissible, qui est un parent, un époux ou un conjoint de fait, d’ouvrir un régime enregistré d’épargne-invalidité (REEI) et d’être titulaire du régime pour un adulte dont la capacité à conclure un contrat de REEI est mise en doute et qui n’a pas de représentant légal.

Le budget de 2023 propose de prolonger de trois ans la mesure pour les membres de la famille admissibles, jusqu’au 31 décembre 2026. Un membre de la famille admissible qui devient titulaire du régime avant la fin de 2026 pourra demeurer le titulaire du régime après 2026.

Frères et sœurs comme membres de la famille admissibles

Le budget de 2023 propose également d’élargir la définition de « membre de la famille admissible » afin d’inclure un frère ou une sœur du bénéficiaire qui est âgé de 18 ans ou plus.

L’élargissement proposé de la définition de « membre de la famille admissible » s’appliquerait à compter de la sanction royale et serait en vigueur jusqu’au 31 décembre 2026. Un frère ou une sœur qui devient membre de la famille admissible et titulaire d’un régime avant la fin de 2026 pourrait demeurer le titulaire du régime après 2026.

Impôt minimum de remplacement pour les particuliers à revenu élevé

Afin de mieux cibler l’impôt minimum de remplacement (IMR) aux particuliers à revenu élevé, le budget de 2023 propose plusieurs modifications à son calcul :

- Élargir l’assiette de l’IMR en limitant davantage les avantages fiscaux, par exemple :

- Inclusion du gain en capital à 100% (précédemment à 80%);

- Inclusion de 30% du gain en capital sur les dons de titres de sociétés publiques (aucune inclusion précédemment);

- Inclusion de 100% de l’avantage lié aux options d’achats d’employés selon 110(1)d) ou d.1) de de la Loi de l’impôt sur le revenu (précédemment à 80%);

- Déduction de 50% des pertes en capital reportées (précédemment à 80%);

- Déduction de 50% des pertes des pertes au titre d’un placement d’entreprise reportées (précédemment à 80%);

- Déduction de 50% des pertes autres qu’en capital reportées (précédemment à 100%);

- Déduction de 50% des pertes d’autres années d’une société en commandite (précédemment à 100%).

- augmenter l’exonération de l’IMR, passant de 40 000 $ à la borne inférieure de la quatrième tranche d’imposition fédérale. Selon l’indexation prévue pour l’année d’imposition 2024, il s’agirait d’un montant d’environ 173 000 $. Le montant de l’exonération serait indexé en fonction de l’inflation annuelle;

- augmenter le taux de l’IMR de 15 % à 20,5 %, ce qui correspond aux taux applicables à la première et à la deuxième tranche d’imposition fédérale, respectivement.

La durée du report prospectif serait maintenue à sept ans.

Les fiducies qui sont actuellement exemptées de l’IMR continueraient de l’être.

Des renseignements supplémentaires seront publiés plus tard cette année.

Entrée en vigueur

Les modifications proposées entreraient en vigueur pour les années d’imposition qui commencent après 2023.

Renforcer le cadre des transferts intergénérationnels d’entreprises

Le budget de 2023 propose de modifier les règles instaurées par le projet de loi C-208 afin de s’assurer qu’elles ne s’appliquent que lorsqu’un véritable transfert intergénérationnel d’entreprise a lieu.

Un véritable transfert d’actions intergénérationnel serait le transfert des actions d’une société (la société transférée) par une personne physique (l’auteur du transfert) à une autre société (la société acheteuse) lorsque plusieurs conditions sont remplies. Les conditions existantes suivantes seraient maintenues :

- chaque action de la société transférée serait une « action admissible de petite entreprise » ou une « action du capital-actions d’une société agricole ou de pêche familiale », au moment du transfert;

- la société acheteuse doit être contrôlée par une ou plusieurs personnes dont chacune est un enfant adulte de l’auteur du transfert (le sens d ’ « enfant » à ces fins comprendrait les petits-enfants, les enfants du conjoint, les conjoints des enfants, les nièces et neveux, et les petites-nièces et petits-neveux).

Il est proposé que les contribuables qui souhaitent entreprendre un véritable transfert d’actions intergénérationnel puissent choisir de s’en remettre à l’une des deux options de transfert suivantes :

- un transfert d’entreprise intergénérationnel immédiat (critère de trois ans) fondé sur des conditions de vente sans lien de dépendance;

- un transfert d’entreprise intergénérationnel progressif (critère de cinq à dix ans) fondé sur les caractéristiques traditionnelles du gel successoral.

Le tableau en annexe décrit les conditions proposées pour qu’un transfert soit qualifié de véritable transfert d’entreprise intergénérationnel en vertu des deux options.

Il est proposé de remplacer les règles instaurées par le projet de loi C-208 qui s’appliquent aux transferts d’actions subséquents par la société acheteuse et l’exonération cumulative des gains en capital par des règles d’exonération qui s’appliqueraient à un transfert d’actions subséquent sans lien de dépendance ou au décès ou à l’invalidité d’un enfant. Il n’y aurait aucune limite en ce qui concerne la valeur des actions transférées en vertu de cette règle.

L’auteur du transfert et l’enfant (ou les enfants) seraient tenus de faire un choix conjoint afin que le transfert soit admissible à titre de transfert d’actions intergénérationnel immédiat ou progressif. L’enfant (ou les enfants) serait conjointement et solidairement responsable de tout impôt supplémentaire payable par l’auteur du transfert, en vertu de l’application de l’article 84.1, concernant un transfert qui ne remplit pas les conditions énoncées ci-dessus. Le choix conjoint et la responsabilité conjointe et solidaire tiennent compte du fait que les actions de l’enfant pourraient faire en sorte que le parent ne remplisse pas les conditions et qu’il fasse l’objet d’une nouvelle cotisation en vertu de l’article 84.1. Ce choix devra être produit au plus tard à la date d’échéance de production de l’auteur du transfert pour l’année d’imposition qui comprend le moment de la disposition.

Prolongation du délai de prescription

Il est proposé de prolonger le délai de prescription pour établir une nouvelle cotisation à l’égard de l’auteur du transfert concernant l’obligation fiscale qui pourrait survenir en raison du transfert :

- de trois ans pour un transfert d’entreprise immédiat;

- de dix ans pour un transfert d’entreprise progressif.

Provision pour gains en capital

Le budget de 2023 propose également de prévoir une provision pour gains en capital de dix ans pour les véritables transferts d’actions intergénérationnels qui remplissent les conditions proposées ci-dessus.

Entrée en vigueur

Ces mesures s’appliqueraient aux opérations effectuées à compter du 1er janvier 2024.

Mesures relatives aux sociétés

Crédit d’impôt à l’investissement pour l’hydrogène propre

Le budget de 2023 propose d’instaurer un crédit d’impôt à l’investissement pour l’hydrogène propre (crédit d’impôt pour l’HP) dont les caractéristiques de conception clés sont les suivantes :

- les niveaux de soutien varieront entre 15 % et 40 % des coûts admissibles du projet, et les projets qui produisent l’hydrogène le plus propre recevront les niveaux de soutien les plus élevés;

- le crédit d’impôt pour l’HP serait remboursable. Il pourrait être demandé lorsque de l’équipement admissible devient prêt à être mis en service;

- le crédit d’impôt pour l’HP propre accordera également un crédit de 15 % pour l’équipement nécessaire à la conversion de l’hydrogène en ammoniac aux fins du transport. Le crédit ne sera offert que dans la mesure où la production d’ammoniac est associée à la production d’hydrogène propre;

- il faudra satisfaire à des exigences relatives à la main-d’œuvre pour recevoir les taux de crédit d’impôt maximaux. Si les exigences relatives à la main-d’œuvre ne sont pas satisfaites, les taux de crédit seront réduits de dix points de pourcentage. Ces exigences relatives aux conditions du travail entreront en vigueur le 1er octobre 2023.

Entrée en vigueur

Cette mesure s’appliquerait aux biens qui sont acquis et qui deviennent prêts à être mis en service à compter du 28 mars 2023. Le crédit d’impôt pour l’HP serait éliminé progressivement à compter de 2034, les biens qui deviennent prêts à être mis en service en 2034 seraient assujettis à un taux de crédit qui serait réduit de moitié. Le crédit d’impôt pour l’HP serait entièrement éliminé pour les biens qui deviennent prêts à être mis en service après 2034

Crédit d’impôt à l’investissement pour la fabrication de technologies propres

Le budget de 2023 propose d’instaurer un crédit d’impôt à l’investissement remboursable pour la fabrication et la transformation de technologies propres, ainsi que pour l’extraction et la transformation de minéraux critiques, correspondant à 30 % du coût en capital des biens admissibles associés aux activités admissibles.

Biens admissibles

Les investissements faits par des sociétés dans certains biens amortissables qui sont utilisés en totalité ou presque pour des activités admissibles seraient admissibles au crédit. En général, les biens admissibles comprendraient les machines et le matériel, y compris certains véhicules industriels, utilisés dans la fabrication, la transformation ou l’extraction de minéraux critiques, ainsi que les systèmes de contrôle connexes.

Activités admissibles

Les activités admissibles liées à la fabrication et à la transformation de technologies propres seraient, notamment :

- l’extraction, la transformation ou le recyclage des principaux minéraux critiques utilisés dans les chaînes d’approvisionnement en technologies propres, plus précisément le lithium, le cobalt, le nickel, le graphite, le cuivre et les éléments de terres rares;

- la fabrication d’équipements d’énergie renouvelable ou nucléaire;

- la transformation ou le recyclage de combustibles nucléaires et d’eau lourde;

- la fabrication d’équipements de stockage d’énergie électrique à l’échelle du réseau;

- la fabrication de véhicules à zéro émission;

- la fabrication ou la transformation de certains composants et matériaux en amont pour les activités susmentionnées, tels que les matériaux cathodiques et les batteries utilisés dans les véhicules électriques.

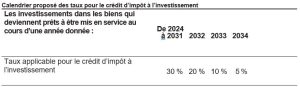

Application et élimination progressive

Le crédit d’impôt à l’investissement pour la fabrication de technologies propres s’appliquerait aux biens qui sont acquis et qui deviennent prêts à être mis en service à compter du 1er janvier 2024.

Le crédit d’impôt à l’investissement pour la fabrication de technologies propres serait éliminé progressivement, d’abord pour les biens qui deviendront prêts à être mis en service en 2032, et ne serait plus en vigueur à l’égard de biens qui deviennent prêts à être mis en service après 2034.

Crédit d’impôt à l’investissement pour les technologies propres – Énergie géothermique

Le budget de 2023 propose d’élargir l’admissibilité au crédit d’impôt à l’investissement pour les technologies propres en vue d’inclure les systèmes géothermiques qui sont admissibles à la catégorie 43.1 de l’annexe II du Règlement de l’impôt sur le revenu.

Les biens admissibles pourraient comprendre le matériel utilisé principalement pour produire de l’énergie électrique ou de l’énergie thermique, ou les deux, uniquement à partir d’énergie géothermique.

Le matériel utilisé pour les projets d’énergie géothermique qui produiront conjointement du pétrole, du gaz ou d’autres combustibles fossiles ne serait pas admissible au crédit.

L’élargissement du crédit d’impôt à l’investissement pour les technologies propres s’appliquerait aux biens qui sont acquis et qui deviennent prêts à être mis en service à compter du 28 mars 2023 lorsqu’ils n’ont pas été utilisés à une fin quelconque avant leur acquisition.

Élimination progressive

Le taux de crédit demeurerait à 30 % pour les biens qui deviennent prêts à être mis en service en 2032 et en 2033 et il serait réduit à 15 % en 2034. Le crédit ne serait pas disponible après 2034.

Exigences en matière de main-d’œuvre concernant certains crédits d’impôt à l’investissement

Le budget de 2023 annonce des détails supplémentaires sur les conditions relatives à la main-d’œuvre pour les crédits d’impôt à l’investissement dans les technologies propres et l’hydrogène propre.

- Afin d’être admissibles aux taux de crédit d’impôt les plus élevés, les entreprises doivent verser au personnel chargé de l’installation de l’équipement une rémunération totale qui correspond au salaire en vigueur. La définition du salaire en vigueur serait fondée sur la rémunération syndicale, y compris les prestations et les cotisations de retraite découlant de la convention collective multi-employeurs la plus récente et largement applicable, ou des conventions collectives de projet correspondantes, dans l’administration dans laquelle la main-d’œuvre concernée est employée.

- En outre, au moins 10 % des heures travaillées par les gens de métier doivent être effectuées par des apprentis inscrits dans les métiers désignés Sceau rouge.

Le gouvernement a aussi l’intention d’appliquer les exigences relatives aux conditions de travail concernant le salaire en vigueur et les heures travaillées par les apprentis inscrits au crédit d’impôt à l’investissement dans le captage, l’utilisation et le stockage du carbone, et au crédit d’impôt à l’investissement dans l’électricité propre. D’autres détails seront donnés plus tard.

Dans tous les cas, les exigences s’appliqueraient au travail exécuté le 1er octobre 2023 ou après cette date.

Fabricants de technologies à zéro émission

Élargissement des activités admissibles

Le budget de 2023 propose de rendre admissible le revenu tiré des activités de fabrication et de transformation nucléaire suivantes aux taux d’imposition réduits pour les fabricants de technologies à zéro émission:

- la fabrication de matériel lié à l’énergie nucléaire;

- la transformation ou le recyclage de combustibles nucléaires et d’eau lourde;

- la fabrication de barres de combustible nucléaire.

Cet élargissement des activités admissibles s’appliquerait aux années d’imposition qui commencent après 2023.

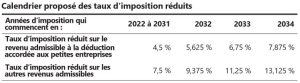

Prolongation des taux d’imposition réduits

Le budget de 2023 propose de prolonger de trois ans la disponibilité des taux d’imposition réduits pour les fabricants de technologies à zéro émission, de sorte que l’élimination progressive prévue commencerait au cours des années d’imposition commençant en 2032 (comme le montre le tableau ci-dessous). Cette mesure serait complètement éliminée pour les années d’imposition qui commencent après 2034.

Crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone

Le budget de 2023 propose que le crédit d’impôt à l’investissement dans le captage, l’utilisation et le stockage du carbone (CUSC) :

- inclut l’équipement à double usage pour la production de chaleur ou d’électricité et l’équipement à double usage pour l’utilisation de l’eau, le soutien fiscal étant proportionnel à l’utilisation de l’énergie ou des matériaux dans le processus de captage, d’utilisation et de stockage du carbone, sous réserve de certaines conditions;

- soit mis à disposition pour les projets qui stockeraient du CO2 en utilisant un stockage géologique dédié en Colombie-Britannique, en plus de la Saskatchewan et de l’Alberta;

- exige que les projets de stockage du CO2 dans le béton fassent valider leur processus de stockage dans du béton par un tiers selon une norme ISO avant de pouvoir bénéficier du crédit d’impôt à l’investissement;

- inclut un calcul de recouvrement pour le crédit d’impôt à l’investissement pour la remise en état de biens.

Le gouvernement entend mettre en application les exigences relatives à la main-d’œuvre au CUSC. Les détails seront annoncés plus tard. Ces exigences entreront en vigueur le 1er octobre 2023.

Un ensemble complet de propositions législatives sera présenté aux fins de consultation dans les mois à venir. Une fois qu’il aura été adopté par voie législative, le crédit d’impôt sera rétroactivement mis à la disposition des entreprises qui ont engagé des dépenses admissibles liées au CUSC à compter de 2022 et avant 2041.

Crédit d’impôt à l’investissement dans l’électricité propre

Le budget de 2023 propose d’instaurer un crédit d’impôt remboursable de 15 % pour les investissements admissibles dans :

- les systèmes de production d’électricité sans émissions, de sources éoliennes, solaires concentrées, solaires photovoltaïques, hydroélectriques (y compris à grande échelle), marémotrices et nucléaires (y compris les réacteurs modulaires à petite ou grande échelle);

- la production d’électricité au gaz naturel réduite (qui serait soumise à un seuil d’intensité des émissions compatible à un réseau carboneutre d’ici 2035);

- les systèmes fixes de stockage de l’électricité exploités sans combustibles fossiles, comme les batteries, le stockage d’énergie hydroélectrique par pompage et le stockage d’air comprimé;

- l’équipement pour le transport de l’électricité entre les provinces et les territoires.

Les nouveaux projets et les projets de rénovation des installations existantes seront admissibles.

Les entités imposables et non imposables seraient admissibles au crédit d’impôt à l’investissement dans l’électricité propre.

Le crédit d’impôt à l’investissement dans l’électricité propre pourrait être demandé en plus du crédit d’impôt à l’investissement dans la région de l’Atlantique, mais généralement pas avec un autre crédit d’impôt à l’investissement.

Ce crédit d’impôt serait alloué à compter du jour du dépôt du budget de 2024 aux projets dont la construction n’était pas amorcée avant le jour du dépôt du budget de 2023. Il ne serait plus offert après 2034.

Il faudra satisfaire à des exigences en matière de main-d’œuvre, y compris la garantie que les salaires payés sont au taux prépondérant sur le marché et que des possibilités de formation en apprentissage sont créées pour avoir droit au crédit d’impôt de 15 %. Dans les cas où l’on ne satisfait pas aux exigences relatives à la main-d’œuvre, le taux du crédit sera réduit de dix points de pourcentage. Ces exigences relatives à la main-d’œuvre entreront en vigueur le 1er octobre 2023.

Pour avoir droit au crédit d’impôt dans chaque province et territoire, il faudra satisfaire à d’autres exigences.

Impôt sur le rachat de capitaux propres

Le budget de 2023 annonce qu’un impôt de 2 % s’appliquera à compter du 1er janvier 2024 à la valeur nette annuelle des rachats d’actions par les sociétés publiques et certaines fiducies et sociétés de personnes cotées en bourse au Canada. Une entreprise ne serait pas assujettie à l’impôt au cours d’une année si ses rachats bruts d’actions étaient inférieurs à 1 million de dollars.

Règle générale anti-évitement

Le budget de 2023 propose de modifier la règle générale anti-évitement (RGAÉ) de la façon suivante :

- l’ajout d’un préambule à la RGAÉ permettrait, d’une part, d’aborder des questions d’interprétation et, d’autre part, de faire en sorte que la RGAÉ s’applique comme prévu, indépendamment du fait que la stratégie de planification fiscale utilisée pour obtenir l’avantage fiscal ait été prévue ou non;

- le seuil du critère de l’opération d’évitement dans la RGAÉ serait réduit d’un critère de l’« objet principal » à un critère de l’« un des objets principaux »;

- une règle serait ajoutée à la RGAÉ afin de mieux répondre à l’objectif initial de la RGAÉ d’exiger une substance économique. Cette règle exige la considération d’un manque de substance économique dans la détermination d’un évitement fiscal abusif;

- une pénalité serait instaurée pour les opérations assujetties à la RGAÉ, équivalant à 25 % du montant de l’avantage fiscal. La pénalité pourrait être évitée en cas de divulgation de l’opération à l’Agence du revenu du Canada, soit dans le cadre des règles de divulgation obligatoire proposées, soit volontairement;

- la période normale de nouvelle cotisation serait prolongée de trois ans relativement aux cotisations liées à la RGAÉ, sauf si l’opération avait été divulguée à l’Agence du revenu du Canada.

Consultation

Le gouvernement souhaite recueillir les points de vue des parties prenantes sur ces propositions et les parties intéressées sont invitées à envoyer leurs observations écrites d’ici le 31 mai 2023 au ministère des Finances Canada.

Mesures relatives aux taxes à la consommation

Traitement des services de compensation relatifs aux cartes de paiement sous le régime de la TPS/TVH

Le budget de 2023 propose de modifier la définition de « service financier » aux fins de la TPS/TVH afin de clarifier que les services de compensation relatifs aux cartes de paiement rendus par un exploitant de réseaux de cartes de paiement sont exclus de la définition afin de s’assurer que ces services continuent généralement d’être assujettis à la TPS/TVH.

Cette mesure s’appliquerait à un service rendu en vertu d’une convention portant sur une fourniture si tout ou partie de la contrepartie de la fourniture devient due, ou est payée sans être devenu due, après le 28 mars 2023. Cette mesure s’appliquerait également à un service rendu en vertu d’une convention portant sur la fourniture si la totalité de la contrepartie de la fourniture est devenue due ou a été payée au plus tard le 28 mars 2023, sauf dans certaines situations.

Droit d’accise sur l’alcool

Le budget de 2023 propose de temporairement plafonner l’ajustement inflationniste des taux du droit d’accise applicables à la bière, aux spiritueux et au vin à 2%, pour un an seulement, à compter du 1er avril 2023.

Taxation du cannabis – Versements trimestriels des droits

Il est proposé dans le budget de 2023 de permettre à tous les producteurs de cannabis titulaires d’une licence de verser des droits d’accise sur une base trimestrielle plutôt que sur une base mensuelle, à compter du trimestre qui débute le 1er avril 2023.

Droit pour la sécurité des passagers du transport aérien

Le budget de 2023 propose une augmentation de 32,85 % des taux du droit pour la sécurité des passagers du transport aérien (DSPTA).

Les nouveaux taux du DSPTA proposés s’appliqueront aux services de transport aérien qui comprennent un embarquement assujetti à partir du 1er mai 2024, et pour lesquels un paiement est effectué à partir de cette date.

Mesures relatives à la fiscalité internationale

Réforme fiscale internationale

Le Canada continue d’appuyer le plan de réforme fiscale internationale à deux piliers sur l’érosion de la base d’imposition et le transfert des bénéfices.

Pilier 1 (répartition des droits d’imposition)

Le pilier 1 du plan fera en sorte que les sociétés mondiales les plus importantes et les plus rentables, y compris les grandes sociétés numériques, paient leur juste part d’impôt dans les territoires où se trouvent leurs utilisateurs et leur clientèle. Le Canada et ses partenaires internationaux ont élaboré les règles de ce nouveau système innovateur dans le cadre d’un processus dirigé par l’OCDE, et les pays travaillent à l’achèvement des négociations multilatérales afin que le traité de mise en œuvre du premier pilier puisse être signé d’ici la mi-2023.

Afin de protéger les intérêts de la population canadienne en toute circonstance, le gouvernement continuera d’aller de l’avant avec des dispositions législatives visant une taxe sur les services numériques.

Pilier 2 (impôt minimal mondial)

Le pilier 2, un régime d’impôt minimal mondial, fera en sorte que les grandes sociétés multinationales soient assujetties à un taux d’imposition effectif minimal de 15 % sur leurs bénéfices partout où elles exercent leurs activités.

Le budget de 2023 réaffirme l’intention du Canada, annoncée dans le budget de 2022, de présenter une loi mettant en œuvre le pilier 2 de l’impôt minimal mondial. La règle de taxation primaire du pilier 2 et un impôt complémentaire minimum national seraient applicables aux exercices des sociétés multinationales qui débutent le 31 décembre 2023 ou après cette date. La règle de taxation secondaire s’appliquerait aux exercices commençant le 31 décembre 2024 ou après. Le gouvernement continuera de suivre l’évolution de la situation internationale au fur et à mesure qu’il progressera dans la mise en œuvre du pilier 2.

Autres mesures

Régime canadien de soins dentaires

Le régime couvrira les soins dentaires des Canadiens non assurés dont le revenu familial annuel est inférieur à 90 000 $, tandis que les personnes dont le revenu familial est inférieur à 70 000 $ n’auront pas à payer de quote-part.

Les détails sur la couverture admissible seront présentés plus tard cette année.

Prestataires saisonniers de l’assurance-emploi

La main-d’œuvre saisonnière admissible de 13 régions économiques bénéficie d’un maximum de cinq semaines de prestations supplémentaires, pour un maximum de 45 semaines.

Le budget de 2023 propose de prolonger ces mesures de soutien pour les travailleurs saisonniers jusqu’en octobre 2024.

Programme d’encouragements fiscaux pour la recherche scientifique et le développement expérimental

Dans le budget de 2022, le gouvernement fédéral a annoncé son intention d’examiner le programme de RSDE pour s’assurer qu’il offre un soutien adéquat et améliore le développement, le maintien et la commercialisation de la propriété intellectuelle. Il envisagera notamment d’adopter un régime privilégié des brevets. Le ministère des Finances poursuivra ses consultations auprès des intervenants au sujet des prochaines étapes dans les mois à venir.

Mesures annoncées antérieurement

Le budget de 2023 confirme l’intention du gouvernement d’aller de l’avant avec les mesures fiscales et connexes suivantes, annoncées antérieurement, telles qu’elles ont été modifiées afin de tenir compte des consultations et des délibérations qui ont eu lieu depuis leur publication :

- Propositions législatives rendues publiques concernant la Restriction des dépenses excessives d’intérêts et de financement et les Règles de déclaration à l’intention des exploitants de plateformes numériques.

- Mesures fiscales annoncées dans l’Énoncé économique de l’automne de 2022 pour lesquelles les propositions législatives n’ont pas encore été publiées, notamment :

- Versement anticipé automatique de l’Allocation canadienne pour les travailleurs;

- Crédit d’impôt à l’investissement pour les technologies propres;

- Élargissement de la règle sur les reventes précipitées de biens immobiliers résidentiels aux cessions de contrats de vente.

- Propositions législatives rendues publiques le 9 août 2022, notamment en ce qui concerne les mesures suivantes :

- Emprunt par les régimes de retraite à prestations déterminées;

- Exigences en matière de déclaration pour les régimes enregistrés d’épargne-retraite (REER) et les fonds enregistrés de revenu de retraite (FERR);

- Correction des erreurs reliées aux cotisations à des régimes de retraite à cotisations enregistrés;

- Crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone;

- Sociétés privées sous contrôle canadien en substance;

- Règles de divulgation obligatoire;

- Transmission électronique et certification des déclarations de revenus et de renseignements;

- Autres modifications techniques relatives à la Loi de l’impôt sur le revenu et au Règlement de l’impôt sur le revenu proposées le 9 août 2022;

- Propositions législatives publiées le 29 avril 2022 en ce qui concerne les dispositifs hybrides.

- Propositions législatives publiées le 4 février 2022 concernant le traitement du minage de cryptoactif sous le régime de la taxe sur les produits et services/taxe de vente harmonisée.

- Propositions législatives déposées dans un Avis de motion de voies et moyens le 14 décembre 2021 en vue d’introduire la Loi de la taxe sur les services numériques.

- La consultation sur les prix de transfert annoncée dans le budget de 2021.

- Mesures confirmées dans le budget de 2016 concernant le choix des coentreprises en matière de la taxe sur les produits et services/taxe de vente harmonisée.

En outre, le budget de 2023 réaffirme l’engagement du gouvernement à aller de l’avant, au besoin, avec les modifications techniques visant à accroître la certitude et l’intégrité du régime fiscal

Annexe

| Conditions proposées | Transfert d’entreprise immédiat (critère de trois ans) |

Transfert d’entreprise progressif (critère de cinq à dix ans) |

| 1) Transfert du contrôle de l’entreprise | Les parents transfèrent immédiatement et de façon permanente le contrôle de droit et le contrôle de fait*, y compris un transfert immédiat de la majorité des actions avec droit de vote et un transfert du solde des actions avec droit de vote dans un délai de 36 mois. * Le contrôle de fait s’entend de l’influence économique ou de toute autre influence qui permet le contrôle effectif d’une société (par exemple, la dépendance économique à l’égard d’une personne qui agit également en tant qu’âme dirigeante de l’entreprise). |

Les parents transfèrent immédiatement et de façon permanente le contrôle de droit seulement**, y compris un transfert immédiat de la majorité des actions avec droit de vote (aucun transfert de contrôle de fait) et un transfert du solde des actions avec droit de vote dans un délai de 36 mois. ** Le contrôle de droit signifie généralement le droit d’élire la majorité des administrateurs d’une société |

| 2) Transfert des intérêts économiques dans l’entreprise | Les parents transfèrent immédiatement la majorité des actions ordinaires et transfèrent le solde de ces actions dans un délai de 36 mois. (Il est prévu que les transferts de contrôle de droit et de fait, ainsi que de la croissance future de l’entreprise soient suffisants pour s’assurer que les parents ont transféré à leurs enfants un intérêt économique important dans l’entreprise). |

Les parents transfèrent immédiatement la majorité des actions ordinaires et transfèrent le solde de ces actions dans un délai de 36 mois. Dans les 10 ans suivant la vente initiale, les parents réduisent la valeur économique de leur dette et de leurs participations dans l’entreprise à : a) soit 50 % de la valeur de leur intérêt dans une entreprise agricole ou de pêche au moment de la vente initiale; b) soit 30 % de la valeur de leur intérêt dans une société exploitant une petite entreprise au moment de la vente initiale. |

| 3) Transfert de la gestion de l’entreprise | Les parents transfèrent la gestion de l’entreprise à leur enfant dans un délai raisonnable en fonction des circonstances particulières (avec un délai de sûreté de 36 mois). | Les parents transfèrent la gestion de l’entreprise à leurs enfants dans un délai raisonnable en fonction des circonstances particulières (avec un délai de sûreté de 36 mois). |

| 4) L’enfant conserve le contrôle de l’entreprise | Le ou les enfants conservent le contrôle de droit (non de fait) pendant une période de 36 mois suivant le transfert d’actions. | Le ou les enfants conservent le contrôle de droit (non de fait) pendant la période la plus élevée entre 60 mois ou jusqu’à ce que le transfert de l’entreprise soit achevé. |

| 5) L’enfant travaille dans l’entreprise | Au moins un enfant continue de participer activement à l’entreprise pendant la période de 36 mois suivant le transfert d’actions | Au moins un enfant continue de participer activement à l’entreprise pendant la période la plus élevée entre 60 mois ou jusqu’à ce que le transfert de l’entreprise soit achevé.Notice to Users |

Avis aux utilisateurs

La reproduction du présent résumé du budget fédéral du Canada est autorisée sans restriction.

PSB Boisjoli S.E.N.C.R.L. a agi exclusivement à titre d’éditeur de ce résumé du budget. Par conséquent, ni PSB Boisjoli S.E.N.C.R.L. ni aucune des personnes qui ont participé à sa préparation ne sauraient encourir de responsabilité contractuelle ou délictuelle, ni être passibles de dommages-intérêts relativement au contenu ou aux conséquences qui pourraient découler de son utilisation.