Introduction

Le ministre des Finances, M. Eric Girard, a déposé le 12 mars 2024 son plan budgétaire 2024-2025 qui prévoit notamment de soutenir les aînés et les retraités, d’améliorer l’équité et les retombées des crédits d’impôt soutenant les emplois du secteur des technologies de l’information et de bonifier le soutien à la production cinématographique et télévisuelle québécoise.

Voici les grandes lignes du budget 2024-2025.

Mesures touchant les particuliers

Modifications relatives aux suppléments pour enfants handicapés du crédit d’impôt remboursable accordant une allocation aux familles

Le gouvernement apportera des modifications aux critères d’admissibilité des suppléments pour les enfants handicapés de l’Allocation famille.

Le présent budget prévoit:

- simplifier et mettre à jour les critères d’admissibilité et d’évaluation du supplément pour enfant handicapé afin qu’ils soient plus faciles à comprendre;

- À cet égard, les différents tableaux de cas présumés de handicap important liés aux déficiences, présentés à la partie 1 de l’annexe A du Règlement sur les impôts, seront remplacés par des nouveaux tableaux[1].

- modifier l’admissibilité au supplément pour enfant handicapé nécessitant des soins exceptionnels afin qu’il puisse être offert pour certains enfants lourdement handicapés de moins de 2 ans qui n’y sont actuellement pas admissibles.

Les modifications apportées s’appliqueront à compter du 1er juillet 2024.

Soutenir les aînés en situation d’invalidité

Éliminer la réduction de la rente de retraite à partir de 65 ans

Une personne admissible à une rente d’invalidité qui atteint l’âge de 60 ans peut demander sa rente de retraite, qui est réduite selon le nombre de mois d’anticipation. Lorsque cette personne atteint 65 ans, elle cesse de recevoir la rente d’invalidité, mais continue de recevoir une rente de retraite réduite pour le reste de sa vie.

Le gouvernement annonce qu’il éliminera totalement, à compter du 1er janvier 2025, la réduction de la rente de retraite pour les aînés en situation d’invalidité qui atteignent l’âge de 65 ans.

Protéger les prestations

Les nouvelles rentes d’invalidité et de retraite sont fixées en fonction de la croissance des salaires, alors que les rentes dont le versement a déjà commencé sont plutôt indexées selon l’évolution des prix. Certains prestataires de la rente d’invalidité pourraient subir une légère réduction lors de la conversion de leur rente d’invalidité en rente de retraite.

Des modifications seront suggérées pour protéger les prestations des bénéficiaires d’une rente d’invalidité de 60 à 64 ans, plus précisément afin de s’assurer qu’ils obtiendront des prestations au moins aussi élevées que celles qu’ils obtenaient avant le versement de leur rente de retraite.

Cette protection sera applicable rétroactivement au 1er janvier 2024.

Poursuivre l’aide offerte par le programme Allocation-logement

L’aide maximale offerte dans le cadre du programme dépend de la part du revenu que les ménages[2] consacrent aux frais de logement, soit:

- 100 $ par mois s’ils dépensent entre 30 % et 50 % de leur revenu pour se loger;

- 150 $ par mois s’ils dépensent entre 50 % et 80 % de leur revenu pour se loger;

- 170 $ par mois s’ils dépensent 80 % ou plus de leur revenu pour se loger.

Il était prévu que le premier palier d’aide, correspondant au montant de 100 $, soit accordé temporairement, jusqu’au 30 septembre 2024. Le gouvernement annonce la poursuite du programme Allocation-logement jusqu’au 30 septembre 2027.

Mesures touchant les sociétés

Bonification du crédit d’impôt remboursable pour les productions cinématographiques ou télévisuelles québécoises

La législation fiscale sera modifiée de manière à augmenter le plafond de 50 % des frais de production à 65 % des frais de production engagés et directement attribuables à la production cinématographique.

Cette modification s’appliquera à l’égard d’une production cinématographique québécoise pour laquelle une demande de décision préalable, ou une demande de certificat si aucune demande de décision préalable n’a été présentée relativement à cette production, sera présentée à la Société de développement des entreprises Culturelles (SODEC) après le 12 mars 2024.

Ajustements apportés au CSPC

Le gouvernement prévoit la majoration du taux de base du crédit d’impôt de 20 % à 25 %.

Le gouvernement prévoit également que, désormais, seule une portion de 65 % de la valeur d’un contrat d’effets visuels et d’animation réalisés au Québec sera considérée comme une dépense admissible au crédit d’impôt remboursable pour services de production cinématographique (CSPC).

- Cette portion de 65 % de dépenses admissibles s’appliquera au taux de base, majoré à 25 %, et à la bonification de 16 % pour les effets visuels et l’animation.

Ces modifications s’appliqueront à l’égard d’une production admissible pour laquelle une demande de certificat d’agrément sera présentée à la SODEC :

- après le 12 mars 2024, si la SODEC estime que les travaux entourant cette production n’étaient pas suffisamment avancés le 12 mars 2024;

- après le 31 mai 2024, dans les autres cas.

Modifications apportées au CDAE

Instauration d’un seuil d’exclusion par employé admissible et retrait du plafond applicable à un employé admissible

Instauration d’un seuil d’exclusion par employé admissible

La législation fiscale sera modifiée de manière à exclure de l’aide fiscale offerte à une société admissible en vertu du crédit d’impôt pour le développement des affaires électroniques (CDAE) les premiers dollars du salaire admissible qu’elle a engagé et versé à l’égard d’un employé admissible, pour une année d’imposition.

Ainsi, une société admissible devra soustraire, pour une année d’imposition, du montant de salaire admissible engagé et versé à l’égard d’un employé admissible le montant correspondant au salaire exclu pour cette année d’imposition.

Détermination du montant de salaire exclu

Le montant de salaire exclu relatif à un salaire admissible que la société admissible a engagé et versé, pour une année d’imposition, sera égal au moindre des montants suivants :

- le montant correspondant au salaire admissible engagé et versé par une société admissible à l’égard d’un employé admissible pour l’année d’imposition;

- le montant correspondant au seuil d’exclusion applicable à l’égard d’un salaire admissible pour l’année.

Seuil d’exclusion applicable à l’égard d’un salaire admissible

Le seuil d’exclusion applicable à l’égard d’un salaire admissible engagé et versé, pour une année d’imposition, par une société admissible relativement à un employé admissible, correspondra au montant pris en compte pour le calcul du crédit d’impôt personnel de base[3] pour l’année civile dans laquelle débutera l’année d’imposition de la société admissible, ajusté pour tenir compte du nombre de jours de l’année d’imposition de la société admissible où l’employé se qualifie à titre d’employé admissible.

Retrait du plafond de 83 333 $

La législation fiscale sera modifiée afin de prévoir le retrait du plafond de 83 333 $ actuellement prévu à la définition de l’expression « salaire admissible » pour chaque employé admissible.

Date d’application

Ces modifications s’appliqueront à l’égard d’une année d’imposition qui débutera après le 31 décembre 2024.

Augmentation du crédit d’impôt non remboursable et réduction corrélative du crédit d’impôt remboursable

La législation fiscale sera modifiée de manière à augmenter le crédit d’impôt non remboursable de façon graduelle jusqu’en 2028.

Taux applicables à l’égard du CDAE

(en pourcentage)

(1) Les taux applicables à l’année civile 2028 s’appliqueront aux années subséquentes.

Date d’application

Les modifications apportées aux taux des crédits d’impôt prendront effet le 1er janvier de chaque année civile concernée.

Une société admissible dont l’année d’imposition ne correspond pas à l’année civile devra tenir compte, dans le calcul de ses crédits d’impôt pour une année d’imposition, des taux en vigueur pour l’année civile au cours de laquelle débutera son année d’imposition.

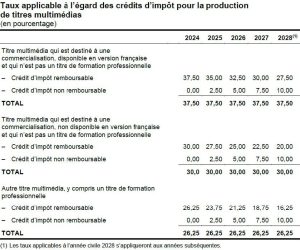

Modifications apportées aux crédits d’impôt pour la production de titres multimédias

Instauration d’un seuil d’exclusion par employé admissible et retrait du plafond applicable à un employé admissible

Instauration d’un seuil d’exclusion par employé admissible

La législation fiscale sera modifiée afin d’exclure de l’aide fiscale offerte à une société admissible en vertu de ces crédits d’impôt, les premiers dollars du traitement ou salaire qu’une société a engagé et versé, ou qu’un sous-traitant avec lequel elle a un lien de dépendance a engagé et versé, à l’égard d’un employé admissible, pour une année d’imposition.

Ainsi, une société devra soustraire un montant correspondant au traitement ou salaire exclu, pour une année d’imposition, du montant du traitement ou salaire imputable à un titre multimédia qu’elle a engagé et versé à l’égard d’un employé admissible, pour des travaux de production admissibles relatifs à ce titre multimédia pour cette année d’imposition.

En outre, une société devra soustraire un montant correspondant au traitement ou salaire exclu, pour une année d’imposition, de la partie de la contrepartie que la société a versée dans le cadre d’un contrat à un sous-traitant avec lequel elle a un lien de dépendance au moment de la conclusion du contrat et qui est attribuable au montant correspondant au traitement ou salaire imputable à un titre multimédia que ce sous-traitant a engagé et versé à l’égard d’un employé admissible, pour des travaux de production admissibles relatifs au titre multimédia pour cette année d’imposition.

Détermination du montant du traitement ou salaire exclu

Le montant du traitement ou salaire exclu relatif à un traitement ou salaire que la société a engagé et versé, ou qu’un sous-traitant avec lequel elle a un lien de dépendance a engagé et versé, pour une année d’imposition, sera égal au moindre des montants suivants :

- le montant correspondant au traitement ou salaire imputable à un titre multimédia qu’une société ou qu’un sous-traitant avec lequel elle a un lien de dépendance a engagé et versé à l’égard d’un employé admissible pour des travaux de production admissibles relatifs à un titre multimédia pour l’année d’imposition;

- le montant correspondant au seuil d’exclusion applicable à l’égard d’un traitement ou salaire pour l’année.

Seuil d’exclusion applicable à l’égard d’un traitement ou salaire

Le seuil d’exclusion applicable à l’égard d’un traitement ou salaire que la société a engagé et versé, pour une année d’imposition, à l’égard d’un employé admissible, ou à l’égard d’un employé admissible d’un sous-traitant avec lequel la société a un lien de dépendance, correspondra au montant pris en compte pour le calcul du crédit d’impôt personnel de base[4] pour l’année civile dans laquelle débutera l’année d’imposition de la société, ajusté pour tenir compte du nombre de jours de l’année d’imposition de la société où l’employé se qualifie à titre d’employé admissible.

Retrait du plafond de 100 000 $

La législation fiscale sera modifiée afin de prévoir le retrait du plafond de 100 000 $ applicable à l’égard d’un traitement ou salaire visé à la définition de l’expression « dépense de main-d’œuvre admissible » pour chaque employé admissible.

Date d’application

Ces modifications s’appliqueront à l’égard d’une année d’imposition qui débutera après le 31 décembre 2024.

Instauration d’un crédit d’impôt non remboursable et réduction corrélative du crédit d’impôt remboursable

La législation fiscale sera modifiée afin d’instaurer deux nouveaux crédits d’impôt non remboursables pour le volet général et le volet spécialisé. Les taux initiaux de ces crédits d’impôt seront de 2,5 % et augmenteront de 2,5 points de pourcentage annuellement pour atteindre 10 % à terme en 2028 (voir tableau 1 en annexe).

La partie de ce crédit d’impôt qui n’aura pas réduit l’impôt à payer d’une société admissible pour l’année d’imposition à laquelle le crédit d’impôt se rapporte pourra être reportée aux 3 années d’imposition précédentes ou aux 20 années d’imposition subséquentes. Toutefois, ce report ne pourra être effectué à l’égard d’une année d’imposition pour laquelle la société n’a pas droit au crédit d’impôt ni à l’égard d’une année d’imposition qui débute avant le 1er janvier 2025.

À cet égard, des modifications seront apportées à la législation fiscale de façon qu’une société admissible puisse demander le report rétrospectif de la partie inutilisée de ce crédit d’impôt pour une année d’imposition lorsqu’elle aura initialement demandé ce crédit d’impôt dans les délais mentionnés précédemment.

Date d’application

Les modifications relatives à l’instauration du crédit d’impôt non remboursable s’appliqueront à l’égard d’une année d’imposition qui débutera après le 31 décembre 2024.

Les modifications relatives aux taux des crédits d’impôt remboursables et non remboursables prendront effet le 1er janvier de chaque année civile concernée.

Une société admissible dont l’année d’imposition ne correspond pas à l’année civile devra tenir compte, dans le calcul de ses crédits d’impôt pour une année d’imposition, des taux en vigueur pour l’année civile au cours de laquelle débutera son année d’imposition.

Abolition du crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience

La législation fiscale sera modifiée afin d’abolir le crédit d’impôt relatif aux travailleurs d’expérience relativement à un montant payé par la société ou la société de personnes, selon le cas, à titre de cotisation de l’employeur attribuable à une date postérieure au 12 mars 2024.

Plus précisément, tout montant payé par une société admissible ou une société de personnes admissible, selon le cas, à titre de cotisation de l’employeur ne pourra être considéré comme une cotisation admissible que s’il est relatif à la partie d’un traitement, d’un salaire ou d’une autre rémunération que la société ou la société de personnes a versé, alloué, conféré, payé ou attribué à un employé dans l’année civile, et qui est attribuable à une date antérieure au 13 mars 2024.

Mesures touchant les taxes à la consommation

Hausses de la taxe spécifique sur les produits du tabac pour lutter contre le tabagisme

Le gouvernement annonce deux hausses de la taxe spécifique sur les produits du tabac de 2,00 $ chacune par cartouche de 200 cigarettes.

Les taux de cette taxe seront modifiés une première fois le 13 mars 2024 et une deuxième fois le 6 janvier 2025.

Augmentation du nombre d’années couvertes par le Guide d’Évaluation Hebdo (Automobiles et Camions Légers)

Des règles ont été établies dans le régime de la taxe de vente du Québec (TVQ) pour déterminer la valeur marchande de tels véhicules aux fins du calcul de la TVQ à payer relativement à leur vente. Ainsi, le montant de la TVQ payable est généralement calculé sur le plus élevé du prix de vente convenu entre les parties à la transaction, ou du prix de vente moyen en gros indiqué dans certains volumes de référence moins 500 $.

Le nombre d’années couvertes par le prix de vente moyen en gros indiqué dans le Guide d’Évaluation Hebdo (Automobiles et Camions Légers) publié par Société Trader Corporation sera porté de 9 à 14 ans, et ce, à compter du 1er janvier 2025.

Apport d’un véhicule routier au Québec

Le régime de la TVQ prévoit une mesure anti-évitement visant à déterminer la valeur marchande des véhicules routiers usagés aux fins du calcul de la taxe à payer à l’égard de leur vente ou de leur apport au Québec.

Le régime de la TVQ sera modifié afin que la règle de la valeur estimative ne soit pas applicable lors de l’apport au Québec d’un véhicule routier usagé résultant d’un transfert survenu hors du Québec entre particuliers liés.

Cette modification sera applicable à l’égard d’un tel véhicule routier usagé apporté au Québec après le 12 mars 2024.

Autres mesures

Réduire les rabais du programme Roulez vert

Le gouvernement annonce que les rabais à l’achat de véhicules électriques seront réduits graduellement à compter du 1er janvier 2025 et cesseront d’être offerts pour les véhicules immatriculés à partir du 1er janvier 2027[5]. Ces véhicules continuent également d’être admissibles au rabais de 5 000 $ du gouvernement fédéral, et ce, jusqu’au 31 mars 2025 ou jusqu’à épuisement des fonds (voir tableau 2 en annexe).

Assurer la régularité du versement des pensions alimentaires

Une nouvelle mesure dissuasive sera mise en place, laquelle permettra de suspendre le permis de conduire des grands récalcitrants qui évitent de verser les sommes qu’ils ont l’obligation légale de verser.

Annexe – Tableau 1

Annexe – Tableau 2

Avis aux utilisateurs

La reproduction du présent résumé du budget du Québec est autorisée sans restriction.

Le résumé du budget est fondé sur les documents produits par le gouvernement du Québec. Il pourrait y avoir des divergences entre le texte de la loi, après son adoption, et le résumé qui en est fait dans ce document. Il conviendrait de demander conseil à un spécialiste.

PSB BOISJOLI S.E.N.C.R.L. a agi exclusivement à titre d’éditeur de ce résumé du budget. Par conséquent, ni PSB Boisjoli S.E.N.C.R.L. ni aucune des personnes qui ont participé à sa préparation ne sauraient encourir de responsabilité contractuelle ou délictuelle, ni être passibles de dommages-intérêts relativement au contenu ou aux conséquences qui pourraient découler de son utilisation.

[1] Voir Renseignements additionnels du Budget 2024-2025, tableau A.1 dans la section 1.1.1 Supplément pour enfant handicapé.

[2] Le programme s’adresse aux ménages à faible revenu, locataires ou propriétaires, qui comptent au moins un enfant à charge ou au moins une personne âgée de 50 ans ou plus.

[3] À titre illustratif, pour 2024, le montant est de 18 056 $.

[4] À titre illustratif, pour 2024, le montant est de 18 056 $.

[5] Les rabais sur les motocyclettes électriques à vitesse limitée cesseront au 1er janvier 2025